การเทรดแบบกริด (Grid Trading): กลยุทธ์ทำกำไรจากความผันผวนในตลาดไร้ทิศทาง

สวัสดีครับ นักลงทุนทุกท่านที่กำลังมองหากลยุทธ์ใหม่ๆ หรือต้องการทำความเข้าใจการวิเคราะห์ทางเทคนิคให้ลึกซึ้งยิ่งขึ้น วันนี้เราจะมาเจาะลึกกลยุทธ์การเทรดที่น่าสนใจอย่างยิ่ง และแตกต่างจากการเทรดทั่วไปที่คุณอาจคุ้นเคย นั่นคือ **การเทรดแบบกริด (Grid Trading)**

คุณอาจเคยได้ยินว่าการเทรดที่ดีต้องคาดเดาทิศทางตลาดให้ถูก แต่ Grid Trading กลับมีหลักการทำงานที่ตรงกันข้ามอย่างสิ้นเชิง กลยุทธ์นี้ไม่ได้เน้นการคาดการณ์ว่าราคาจะขึ้นหรือลง แต่เน้นการทำกำไรจาก **ความผันผวน** ของราคาภายใน **ช่วงราคา** ที่กำหนดไว้ ฟังดูน่าทึ่งใช่ไหมครับ?

ลองนึกภาพตามเรานะครับ แทนที่จะพยายามทายว่าปลาจะว่ายไปทางไหน Grid Trading เหมือนการขึง “ตาข่าย” หรือ “กริด” ดักไว้ในน้ำ เมื่อปลากระโดดขึ้นลงหรือว่ายผ่านตาข่ายในระดับต่างๆ คุณก็เก็บเกี่ยวผลประโยชน์จากทุกการเคลื่อนไหวเล็กๆ น้อยๆ นั่นเองครับ

การเทรดแบบกริดมีหลักการและขั้นตอนที่ต้องเรียนรู้ เพื่อเพิ่มประสิทธิภาพในการเทรด

ลักษณะเด่นของการเทรดแบบกริดมีดังนี้:

- ใช้เพื่อสร้างผลกำไรจากความผันผวนในตลาดที่ไม่ชัดเจน

- ไม่ต้องคาดการณ์ทิศทางการเคลื่อนไหวของราคา

- มีการตั้งค่าแบบอัตโนมัติเพื่อลดการตัดสินใจที่เกี่ยวข้องกับอารมณ์

| ประเภทกริด | รายละเอียด |

|---|---|

| กริดแบบคงที่ (Static Grid) | กำหนดช่วงราคาและระยะห่างระหว่างกริดไว้ตายตัว |

| กริดแบบปรับเปลี่ยนได้ (Dynamic/Adaptive Grid) | ปรับช่วงราคาและระยะห่างโดยอัตโนมัติตามสภาวะตลาด |

| กริดสองทิศทาง (Bi-directional Grid) | ตั้งทั้งคำสั่ง Buy และ Sell เพื่อจับความผันผวน |

หลักการทำงานของ Grid Trading: สร้างกำไรจากทุกการเคลื่อนไหวเล็กๆ

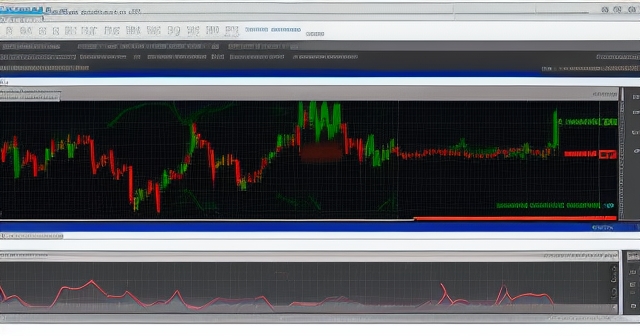

แล้วตาข่ายนี้สร้างขึ้นมาได้อย่างไรล่ะ? หลักการของ **การเทรดแบบกริด** ค่อนข้างตรงไปตรงมา แต่ต้องอาศัยการวางแผนล่วงหน้า คุณจะเริ่มต้นด้วยการกำหนด **ช่วงราคา** สูงสุดและต่ำสุดที่คุณเชื่อว่าราคาจะเคลื่อนไหวอยู่ภายในระยะหนึ่ง

จากนั้น คุณจะแบ่ง **ช่วงราคา** นี้ออกเป็นระดับย่อยๆ เท่าๆ กัน เราเรียกแต่ละระดับว่า **Grid Level** หรือระดับกริด เช่น ถ้าคุณตั้งช่วงราคา EUR/USD ระหว่าง 1.1000 ถึง 1.1200 และแบ่งทุกๆ 20 pips ระดับกริดของคุณก็จะเป็น 1.1000, 1.1020, 1.1040, …, 1.1200

หัวใจสำคัญคือการตั้ง **คำสั่งซื้อ (Buy Order)** และ **คำสั่งขาย (Sell Order)** ไว้ล่วงหน้าตามระดับกริดเหล่านี้ โดยทั่วไปแล้ว กลยุทธ์พื้นฐานจะตั้ง **คำสั่งซื้อ** ไว้ที่ระดับราคาที่ “ต่ำกว่า” ราคาปัจจุบัน และตั้ง **คำสั่งขาย** ไว้ที่ระดับราคาที่ “สูงกว่า” ราคาปัจจุบัน

เมื่อราคาเคลื่อนที่ลงไปชนระดับกริดที่ต่ำกว่า ระบบก็จะทำการ **ตั้งคำสั่งซื้อ** ให้โดยอัตโนมัติ และในทางกลับกัน เมื่อราคาเคลื่อนที่ขึ้นไปชนระดับกริดที่สูงกว่า ระบบก็จะทำการ **ตั้งคำสั่งขาย** ให้โดยอัตโนมัติ เป้าหมายคือการทำกำไรจากส่วนต่างเล็กๆ ในแต่ละ “ช่อง” ของกริด

การตั้งค่าซึ่งเป็นพื้นฐานของกลยุทธ์ Grid Trading เป็นสิ่งที่นักลงทุนจะต้องพึงรู้

ประเภทของการเทรดแบบกริดที่ควรรู้

**การเทรดแบบกริด** ไม่ได้มีแค่รูปแบบเดียว แต่มีหลากหลายประเภทให้คุณเลือกใช้ ขึ้นอยู่กับสภาวะตลาดและความชอบของคุณ ซึ่งการทำความเข้าใจประเภทเหล่านี้จะช่วยให้คุณปรับใช้กลยุทธ์ได้อย่างยืดหยุ่นมากขึ้น

-

กริดแบบคงที่ (Static Grid): เป็นรูปแบบพื้นฐานที่สุด กำหนด **ช่วงราคา** และระยะห่างระหว่างกริด (Grid Spacing) ไว้ตายตัว ไม่เปลี่ยนแปลงตามการเคลื่อนไหวของราคา

-

กริดแบบปรับเปลี่ยนได้ (Dynamic/Adaptive Grid): กริดประเภทนี้จะปรับ **ช่วงราคา** หรือระยะห่างโดยอัตโนมัติตามสภาวะตลาดหรือ **ความผันผวน** ที่เปลี่ยนแปลงไป มักใช้ร่วมกับ **ระบบเทรดอัตโนมัติ** และอินดิเคเตอร์ต่างๆ

-

กริดตามสัดส่วน (Proportional Grid): ขนาด Lot ของแต่ละคำสั่งจะถูกปรับตามสัดส่วนของระดับกริด ทำให้คำสั่งที่อยู่ห่างไกลจากราคาเริ่มต้นมีขนาด Lot ที่แตกต่างออกไป

-

กริดแบบขยาย (Expanding Grid): ระยะห่างระหว่างกริดจะกว้างขึ้นเมื่อราคาวิ่งออกไปไกลจากจุดเริ่มต้น เพื่อลดความเสี่ยงในทิศทางที่ผิด

-

กริดแบบจำกัดช่วง (Constrained Grid): มีการกำหนด **ช่วงราคา** ที่ชัดเจนมาก หากราคาออกนอกช่วงนี้ อาจหยุดการทำงานหรือใช้กลยุทธ์อื่น

-

กริดสองทิศทาง (Bi-directional Grid): ตั้งทั้งคำสั่ง Buy และ Sell ทั้งด้านบนและด้านล่างของราคาปัจจุบันพร้อมกัน เพื่อจับ **ความผันผวน** ทั้งขาขึ้นและขาลงภายในกรอบ

| ประเภทกริด | รายละเอียด |

|---|---|

| กริดแบบจำกัดช่วง (Constrained Grid) | การกำหนดช่วงราคาให้ชัดเจน เพื่อป้องกันความเสี่ยงจากการเคลื่อนไหวที่มากเกินไป |

| กริดแบบขยาย (Expanding Grid) | การปรับระยะห่างระหว่างกริดเมื่อราคาเคลื่อนที่มากขึ้น |

| กริดสองทิศทาง (Bi-directional Grid) | การตั้งคำสั่งทั้งขาขึ้นและขาลงพร้อมกัน |

สภาวะตลาดที่เหมาะสมกับการเทรดแบบกริด

ดังที่เราได้กล่าวไปแล้ว **การเทรดแบบกริด** ไม่ใช่กลยุทธ์ที่เหมาะกับทุกสภาวะตลาด แต่จะเปล่งประกายที่สุดเมื่อตลาดอยู่ในช่วงที่เรียกว่า **ตลาด Sideway** หรือ **ตลาดไร้ทิศทาง (Choppy Market)**

ใน **ตลาด Sideway** ราคาจะเคลื่อนไหวขึ้นๆ ลงๆ ภายในกรอบที่ค่อนข้างแคบ ไม่ได้มี **แนวโน้มตลาด** ที่แข็งแกร่งไปในทิศทางใดทิศทางหนึ่ง ซึ่งสภาวะเช่นนี้เป็นช่วงเวลาที่ **กลยุทธ์การเทรด** ที่เน้นจับทิศทางมักจะทำงานได้ไม่ดี หรือขาดทุนได้ง่าย แต่ Grid Trading กลับสามารถ **ทำกำไร** จากการเคลื่อนไหวเล็กๆ น้อยๆ ภายในกรอบนี้ได้อย่างต่อเนื่อง เสมือนคุณกำลัง “เกี่ยว” กำไรจากทุกการสวิงของราคา

อย่างไรก็ตาม **การเทรดแบบกริด** ไม่เหมาะอย่างยิ่งกับ **ตลาดที่มีแนวโน้ม (Trending Market)** ที่แข็งแกร่ง หากราคาพุ่งขึ้นหรือดิ่งลงอย่างรุนแรงและต่อเนื่อง ออกนอก **ช่วงราคา** ของกริดที่คุณตั้งไว้ คุณอาจต้องเผชิญกับ **ความเสี่ยง** ในการขาดทุนจำนวนมากจากการที่คำสั่งถูกเปิดไปเรื่อยๆ ในทิศทางที่ผิด การเข้าใจสภาวะตลาดจึงเป็นสิ่งสำคัญอย่างยิ่งก่อนตัดสินใจใช้กลยุทธ์นี้ครับ

การทำความเข้าใจว่าเมื่อไรที่แนวทางนี้จะทำงานได้ดี ถือเป็นอีกหนึ่งปัจจัยที่สำคัญในการประสบความสำเร็จในแผนการเทรดของคุณ

ความเสี่ยงหลักของการเทรดแบบกริดที่คุณต้องระวัง

ทุก **กลยุทธ์การเทรด** ย่อมมีความเสี่ยง **การเทรดแบบกริด** ก็เช่นกัน และ **ความเสี่ยง** หลักที่คุณต้องตระหนักถึงคือการขาดทุนอย่างหนักเมื่อตลาดเกิด **แนวโน้มตลาด** ที่แข็งแกร่งและเคลื่อนที่ออกนอก **ช่วงราคา** ของกริดที่คุณตั้งไว้โดยไม่มีการควบคุมความเสี่ยงที่เพียงพอ

ลองนึกภาพว่าคุณตั้งกริดไว้ในช่วงราคาหนึ่ง แต่ราคาเกิดพุ่งขึ้นอย่างรุนแรง คำสั่ง Buy ของคุณที่ตั้งไว้ในระดับที่ต่ำกว่าราคาปัจจุบันจะถูกเปิดไปเรื่อยๆ ในขณะที่ราคาเคลื่อนห่างออกไป ทำให้พอร์ตของคุณติดลบมากขึ้นเรื่อยๆ ในทิศทางขาลง เช่นเดียวกันหากราคาดิ่งลงอย่างรุนแรง คำสั่ง Sell ที่ตั้งไว้ในระดับที่สูงกว่าก็จะถูกเปิด และทำให้พอร์ตติดลบในทิศทางขาขึ้น

นอกจากนี้ การใช้ **การเทรดแบบกริด** มักต้องใช้เงินทุนจำนวนมากพอสมควร เพื่อรองรับการเปิด **ตั้งคำสั่ง** หลายๆ คำสั่งพร้อมกัน และเผื่อกรณีที่ราคาเคลื่อนที่ผิดทางไปบ้างก่อนจะกลับมาในกรอบเดิม การบริหารจัดการเงินทุน (Money Management) จึงเป็นสิ่งสำคัญอย่างยิ่งยวด

ข้อดีของการใช้กลยุทธ์การเทรดแบบกริด

แม้จะมีความเสี่ยง แต่ **การเทรดแบบกริด** ก็มีข้อดีที่โดดเด่น และเป็นเหตุผลว่าทำไมเทรดเดอร์หลายคนจึงเลือกใช้ โดยเฉพาะในสภาวะตลาดที่เหมาะสม ข้อดีเหล่านี้รวมถึง:

-

ทำกำไรได้ในตลาด Sideway: นี่คือจุดแข็งที่สุด เพราะเป็นช่วงเวลาที่กลยุทธ์อื่นมักจะทำงานได้ยาก แต่กริดสามารถ **ทำกำไร** ได้อย่างมีประสิทธิภาพจาก **ความผันผวน** เล็กๆ น้อยๆ

-

ลดอารมณ์ในการตัดสินใจ: เมื่อใช้ **ระบบเทรดอัตโนมัติ** หรือ **บอตเทรด** การตัดสินใจจะขึ้นอยู่กับกฎเกณฑ์ที่ตั้งไว้ ไม่ใช่อารมณ์หรือความกลัว ทำให้เทรดเดอร์สามารถรักษาวินัยได้ดีขึ้น

-

ประยุกต์ใช้ได้หลากหลายตลาด: **การเทรดแบบกริด** สามารถนำไปใช้ได้ทั้งตลาด **ฟอเร็กซ์ (Forex)**, **คริปโตเคอเรนซี (คริปโต)**, **หุ้น**, **สินค้าโภคภัณฑ์**, และ **ดัชนี** เพียงแต่ต้องปรับพารามิเตอร์ให้เหมาะสมกับลักษณะของแต่ละตลาด

-

ยืดหยุ่นและปรับแต่งง่าย: คุณสามารถปรับ **ช่วงราคา**, ระยะห่างกริด, ขนาด Lot ได้ตามต้องการ เพื่อให้เข้ากับเงินทุนและระดับ **ความเสี่ยง** ที่ยอมรับได้

-

สะดวกในการใช้ระบบอัตโนมัติ: ด้วยลักษณะที่เป็นกฎเกณฑ์ชัดเจน ทำให้ **การเทรดแบบกริด** เป็นหนึ่งใน **กลยุทธ์การเทรด** ที่ง่ายที่สุดในการนำไปสร้างเป็น **ระบบเทรดอัตโนมัติ** หรือ **Expert Advisor (EA)**

การใช้เทคโนโลยีในการปรับปรุงประสิทธิภาพของการเทรดยังคงเป็นประเด็นที่นักลงทุนควรให้ความสำคัญ

พลังของระบบอัตโนมัติ: บอตและ Expert Advisors สำหรับกริด

คุณลองนึกภาพการต้องมานั่ง **ตั้งคำสั่งซื้อ** และ **ตั้งคำสั่งขาย** เป็นร้อยๆ คำสั่งด้วยตัวเองตามระดับกริดต่างๆ ดูสิครับ คงเป็นเรื่องที่เหนื่อยและใช้เวลามหาศาลใช่ไหมครับ? นี่จึงเป็นเหตุผลว่าทำไม **ระบบเทรดอัตโนมัติ**, **บอตเทรด** หรือ **Expert Advisor (EA)** จึงเป็นเครื่องมือที่นิยมใช้คู่กับ **การเทรดแบบกริด**

สำหรับตลาด **ฟอเร็กซ์ (Forex)** แพลตฟอร์มยอดนิยมอย่าง **MT4** และ **MT5** มีฟังก์ชัน **Expert Advisor (EA)** ที่ช่วยให้คุณสามารถเขียนหรือติดตั้งโปรแกรมเพื่อทำการ **ตั้งคำสั่ง**, บริหารจัดการ **ช่วงราคา**, และปิด **ทำกำไร** ได้โดยอัตโนมัติตลอด 24 ชั่วโมง

ส่วนในตลาด **คริปโตเคอเรนซี (คริปโต)** ก็มีแพลตฟอร์มแลกเปลี่ยนหลายแห่ง หรือผู้ให้บริการบุคคลที่สามอย่าง **Binance**, **Pionex**, หรือ **3Commas** ที่มีบริการ **บอตเทรด** สำหรับ **การเทรดแบบกริด** โดยเฉพาะ ให้คุณสามารถตั้งค่าและปล่อยให้บอตทำงานได้

การใช้ **ระบบเทรดอัตโนมัติ** ช่วยให้ **การเทรดแบบกริด** มีประสิทธิภาพสูงสุด ลดข้อผิดพลาดที่อาจเกิดจากมนุษย์ และที่สำคัญที่สุดคือช่วยให้คุณสามารถ **ทำกำไร** จาก **ความผันผวน** ของตลาดได้ตลอดเวลา โดยไม่ต้องเฝ้าหน้าจอ

หากคุณกำลังมองหาแพลตฟอร์มที่มีความยืดหยุ่นและรองรับ **ระบบเทรดอัตโนมัติ** ได้ดี ในการเริ่มต้น **ฟอเร็กซ์ (Forex)** หรือ **คริปโตเคอเรนซี (คริปโต)** ลองพิจารณาแพลตฟอร์มที่รองรับ **MT4** หรือ **MT5** ดูครับ ความสามารถในการติดตั้ง EA หรือ **บอตเทรด** จะช่วยให้คุณนำกลยุทธ์ Grid Trading ไปใช้ได้อย่างมีประสิทธิภาพ

เริ่มต้นตั้งค่า Grid Trading: พารามิเตอร์สำคัญที่ต้องรู้

การจะใช้งาน **การเทรดแบบกริด** ได้อย่างมีประสิทธิภาพ คุณต้องเข้าใจและกำหนดพารามิเตอร์หลักให้เหมาะสม ซึ่งการตั้งค่าเหล่านี้จะส่งผลโดยตรงต่อศักยภาพในการ **ทำกำไร** และระดับ **ความเสี่ยง** ของคุณ

พารามิเตอร์สำคัญที่คุณต้องพิจารณา ได้แก่:

-

ช่วงราคา (Price Range): กำหนดขอบเขตสูงสุดและต่ำสุดที่คาดว่าราคาจะเคลื่อนไหว ควรใช้การวิเคราะห์ทางเทคนิค เช่น แนวรับแนวต้าน หรือ อินดิเคเตอร์ อย่าง Standard Deviation Bands หรือ Camarilla Pivots เพื่อช่วยกำหนดช่วงนี้

-

ระยะห่างระหว่างกริด (Grid Spacing/Size): คือระยะห่างระหว่างแต่ละระดับกริด หน่วยอาจเป็น pips ในตลาด **ฟอเร็กซ์ (Forex)** หรือเป็นเปอร์เซ็นต์ในตลาด **คริปโตเคอเรนซี (คริปโต)** ระยะห่างที่แคบหมายถึงการเปิด **ตั้งคำสั่ง** บ่อยขึ้น และใช้เงินทุนมากขึ้น แต่ก็มีโอกาส **ทำกำไร** ได้ถี่ขึ้น ในขณะที่ระยะห่างที่กว้างจะกลับกัน

-

จำนวนกริด (Number of Grids): ขึ้นอยู่กับ **ช่วงราคา** และระยะห่าง

-

ขนาด Lot (Lot Size): กำหนดปริมาณการซื้อขายในแต่ละคำสั่ง ควรสัมพันธ์กับเงินทุนของคุณและการบริหารความเสี่ยง

-

Stop-Loss และ Take-Profit (SL/TP): แม้ Grid Trading พื้นฐานจะไม่ได้ใช้ SL/TP ในแต่ละคำสั่งย่อย แต่คุณอาจพิจารณาใช้ Stop-Loss สำหรับ **การเทรดแบบกริด** โดยรวม เพื่อจำกัดการขาดทุนหากราคาออกนอก **ช่วงราคา** ที่กำหนดไว้อย่างรุนแรง

| พารามิเตอร์ | คำอธิบาย |

|---|---|

| ช่วงราคา (Price Range) | กำหนดอัตราสูงสุดและต่ำสุดที่คาดว่าจะเคลื่อนไหว |

| ระยะห่างระหว่างกริด (Grid Spacing/Size) | ระยะระหว่างระดับกริดในตลาด |

| ขนาด Lot (Lot Size) | จำนวนการซื้อขายในแต่ละคำสั่ง |

การกำหนดพารามิเตอร์เหล่านี้ไม่ใช่เรื่องตายตัว แต่ต้องผ่านการวิเคราะห์และการทดสอบเพื่อให้ได้ค่าที่เหมาะสมกับคู่เงิน/สินทรัพย์ที่คุณเทรดและสภาวะตลาดปัจจุบันครับ

การทดสอบย้อนหลัง (Backtesting): วัดประสิทธิภาพก่อนลงสนามจริง

ก่อนที่คุณจะนำ **กลยุทธ์การเทรด** แบบกริดไปใช้เทรดด้วยเงินจริง การทำ **การทดสอบย้อนหลัง (Backtesting)** เป็นขั้นตอนที่จำเป็นอย่างยิ่ง คุณต้องนำกลยุทธ์และพารามิเตอร์ที่คุณตั้งไว้ ไปทดสอบกับข้อมูลราคาในอดีต เพื่อประเมินประสิทธิภาพและ **ความเสี่ยง** ที่อาจเกิดขึ้น

การทำ **Backtesting** จะช่วยให้คุณเห็นภาพว่า **การเทรดแบบกริด** ที่คุณออกแบบมานั้น สามารถ **ทำกำไร** ได้จริงในสภาวะตลาดต่างๆ หรือไม่ คุณจะได้เห็นตัวเลขสำคัญๆ เช่น:

-

Profit Factor: แสดงอัตราส่วนของกำไรทั้งหมดต่อขาดทุนทั้งหมด

-

Maximum Drawdown: การลดลงสูงสุดของเงินทุนจากจุดสูงสุดถึงจุดต่ำสุด ซึ่งบ่งชี้ถึง **ความเสี่ยง** ในการขาดทุนสูงสุดที่คุณอาจเจอ

-

Win Rate: อัตราส่วนของคำสั่งที่ **ทำกำไร** เทียบกับคำสั่งทั้งหมด (แต่สำหรับกริด อาจดูที่ Profit Factor และ Drawdown สำคัญกว่า)

-

Sharpe Ratio หรือ Calmar Ratio: ตัวชี้วัดที่คำนวณความเสี่ยงเทียบกับผลตอบแทน

การทำ Backtesting เป็นขั้นตอนสำคัญที่ไม่ควรมองข้าม

มุมมองขั้นสูง: AI และบล็อกเชนกับนวัตกรรม Grid Trading

ในยุคของเทคโนโลยีที่ก้าวไปข้างหน้าอย่างรวดเร็ว **การเทรดแบบกริด** ก็ไม่ได้หยุดนิ่งเช่นกัน มีการนำเทคโนโลยีขั้นสูงอย่าง **AI (ปัญญาประดิษฐ์)** และ **บล็อกเชน** เข้ามาประยุกต์ใช้เพื่อเพิ่มประสิทธิภาพและความน่าเชื่อถือ

ยกตัวอย่างเช่น บริษัท **X-FLEXI** เป็นหนึ่งในผู้เล่นที่นำเทคโนโลยีเหล่านี้มาใช้ในการพัฒนาโซลูชัน **การเทรดแบบกริด** ที่ซับซ้อนมากขึ้น พวกเขาใช้ **AI** ในการวิเคราะห์ข้อมูลตลาดจำนวนมหาศาลเพื่อสร้างโมเดลการคาดการณ์ **ความผันผวน** และ **ช่วงราคา** ที่อาจเกิดขึ้นได้แม่นยำยิ่งขึ้น

**AI** ยังสามารถช่วยในการจัดสรรสินทรัพย์แบบเรียลไทม์ และปรับพารามิเตอร์ของกริดแบบไดนามิก เพื่อตอบสนองต่อการเปลี่ยนแปลงของ **สภาวะตลาด** ได้ทันที ซึ่งเหนือกว่า **ระบบเทรดอัตโนมัติ** แบบดั้งเดิมที่ตั้งค่าไว้ตายตัว นอกจากนี้ การนำ **บล็อกเชน** มาใช้ อาจช่วยเพิ่มความโปร่งใส ความปลอดภัย และกลไกการควบคุมดูแลสินทรัพย์แบบกระจายอำนาจ ซึ่งเป็นแนวโน้มสำคัญในโลกการเงินยุคใหม่

การพัฒนาเหล่านี้แสดงให้เห็นว่า **การเทรดแบบกริด** ยังคงมีศักยภาพในการพัฒนา และเทคโนโลยีคือตัวขับเคลื่อนสำคัญที่จะทำให้กลยุทธ์นี้มีความชาญฉลาดและยืดหยุ่นมากขึ้นในอนาคต

การบริหารความเสี่ยง: หัวใจสำคัญของการเทรดแบบกริด

แม้ว่า **การเทรดแบบกริด** จะถูกมองว่าเป็น **กลยุทธ์การเทรด** ที่ลดความจำเป็นในการคาดเดาทิศทาง แต่ก็ไม่ได้หมายความว่าปราศจาก **ความเสี่ยง** ตรงกันข้าม ด้วยลักษณะของการเปิด **ตั้งคำสั่ง** จำนวนมาก **การบริหารความเสี่ยง** จึงเป็นสิ่งสำคัญที่สุดที่คุณต้องให้ความใส่ใจเป็นพิเศษ

คุณต้องมั่นใจว่ามีเงินทุนเพียงพอที่จะรองรับการเคลื่อนไหวของราคาที่อาจออกนอก **ช่วงราคา** ที่คุณตั้งไว้ชั่วคราว โดยไม่ถูก Margin Call หรือ Stop Out อย่างรวดเร็ว การกำหนดขนาด Lot ในแต่ละคำสั่งให้เหมาะสมกับเงินทุนทั้งหมดของคุณเป็นสิ่งจำเป็นอย่างยิ่ง

การพิจารณาใช้ Stop-Loss สำหรับ **การเทรดแบบกริด** โดยรวม เมื่อราคาวิ่งออกนอกกรอบที่กำหนดไว้เกินกว่าระดับที่คุณยอมรับได้ เป็นอีกหนึ่งมาตรการป้องกัน **ความเสี่ยง** นอกจากนี้ การติดตาม **สภาวะตลาด** และพร้อมที่จะปรับเปลี่ยนพารามิเตอร์ หรือแม้กระทั่งหยุดการทำงานของกริด ในช่วงที่คาดว่าตลาดจะมี **แนวโน้มตลาด** ที่รุนแรง ก็เป็นสิ่งที่คุณต้องทำ

การ **บริหารความเสี่ยง** ที่ดีไม่ใช่แค่การตั้ง Stop-Loss แต่คือการวางแผนล่วงหน้า เข้าใจ **ความเสี่ยง** ที่มีอยู่ และมีกลไกในการปกป้องเงินทุนของคุณในทุกสถานการณ์

หากคุณกำลังพิจารณาใช้ **การเทรดแบบกริด** โดยเฉพาะในตลาด **ฟอเร็กซ์ (Forex)** หรือตลาดอื่นๆ ที่มีความผันผวนสูง การเลือกโบรกเกอร์ที่มีระบบ **การบริหารความเสี่ยง** ที่แข็งแกร่ง และมีเครื่องมือช่วย เช่น การตั้งค่า Stop-Loss ได้อย่างยืดหยุ่น ถือเป็นสิ่งสำคัญ และหากคุณกำลังมองหาโบรกเกอร์ที่มีการกำกับดูแลที่เชื่อถือได้และบริการที่สนับสนุนการเทรดของคุณ **Moneta Markets** ซึ่งมีการกำกับดูแลโดย **FSCA, ASIC, FSA** และมีบริการต่างๆ เช่น การดูแลเงินทุนแบบ Trust Account และระบบสนับสนุน 24/7 เป็นตัวเลือกที่น่าพิจารณาครับ

บทสรุป: การเทรดแบบกริดเหมาะกับคุณหรือไม่?

**การเทรดแบบกริด (Grid Trading)** เป็น **กลยุทธ์การเทรด** ที่มีเอกลักษณ์และทรงพลัง สามารถ **ทำกำไร** ได้ดีใน **สภาวะตลาด** ที่หลายกลยุทธ์ทำได้ยาก โดยเฉพาะใน **ตลาด Sideway** ที่มี **ความผันผวน** อยู่ภายใน **ช่วงราคา** ที่จำกัด การนำ **ระบบเทรดอัตโนมัติ** หรือ **บอตเทรด** มาใช้ช่วยเพิ่มประสิทธิภาพและลดอิทธิพลของอารมณ์ในการตัดสินใจ

อย่างไรก็ตาม กลยุทธ์นี้ก็มาพร้อมกับ **ความเสี่ยง** ที่สำคัญ โดยเฉพาะเมื่อตลาดเกิด **แนวโน้มตลาด** ที่แข็งแกร่งและเคลื่อนที่ออกนอกกรอบกริดของคุณ การ **บริหารความเสี่ยง** การมีเงินทุนสำรองที่เพียงพอ และการ **ตั้งคำสั่ง** ด้วยขนาด Lot ที่เหมาะสมกับเงินทุนทั้งหมดของคุณ จึงเป็นสิ่งที่คุณจะมองข้ามไม่ได้เลยครับ

ก่อนที่คุณจะตัดสินใจใช้ **การเทรดแบบกริด** เราแนะนำให้คุณศึกษาข้อมูลอย่างละเอียด ทำความเข้าใจหลักการ **ความเสี่ยง** และข้อจำกัดต่างๆ และที่สำคัญที่สุดคือการทำ **การทดสอบย้อนหลัง (Backtesting)** อย่างเข้มงวดใน **สภาวะตลาด** ที่หลากหลาย เพื่อให้แน่ใจว่ากลยุทธ์นี้เหมาะสมกับสไตล์การเทรดและระดับ **ความเสี่ยง** ที่คุณยอมรับได้

**การเทรดแบบกริด** ไม่ใช่สูตรสำเร็จสำหรับทุกคน แต่เป็นเครื่องมือที่มีศักยภาพ หากคุณเข้าใจวิธีการทำงาน **ความเสี่ยง** และนำไปใช้ด้วยวินัยและ **การบริหารความเสี่ยง** ที่ดี

สำหรับนักลงทุนที่สนใจ **การเทรดแบบกริด** และกำลังมองหาแพลตฟอร์มที่เหมาะสม โดยเฉพาะในตลาด **ฟอเร็กซ์ (Forex)** หรือสินค้า CFD อื่นๆ การพิจารณาโบรกเกอร์ที่มีเครื่องมือครบครัน รองรับแพลตฟอร์ม **MT4, MT5** หรือ Pro Trader ที่สามารถใช้ **Expert Advisor (EA)** หรือ **บอตเทรด** ได้อย่างสะดวก พร้อมระบบการบริการที่ดี เป็นสิ่งสำคัญในการเริ่มต้น

คำถามที่พบบ่อยเกี่ยวกับgrid trading

Q:การเทรดแบบกริดคืออะไร?

A:การเทรดแบบกริดคือกลยุทธ์ที่ใช้เปิดคำสั่งซื้อและขายโดยไม่ต้องคาดเดาทิศทางราคา สามารถทำกำไรจากความผันผวนในตลาดที่ไม่มีแนวโน้มชัดเจน

Q:การตั้งค่ามีอะไรบ้างใน grid trading?

A:การตั้งค่าที่สำคัญรวมถึงช่วงราคา, ระยะห่างระหว่างกริด, ขนาด Lot, และคำสั่ง Stop-Loss

Q:การเทรดแบบกริดมีความเสี่ยงอย่างไร?

A:ความเสี่ยงหลักคือการขาดทุนเมื่อเกิดแนวโน้มตลาดที่แข็งแกร่ง และอาจทำให้ต้องเปิดคำสั่งเพิ่มขึ้นเรื่อยๆ ซึ่งอาจนำไปสู่ความเสี่ยงสูง